央行集中存管备付金,第三方支付机构“躺着赚钱”时代终结

第三方支付依靠海量用户留存的巨额备付金“赚利差”的时代正式走向了终结。

1月13日,中国人民银行发布了一项支付领域的新规定,明确了第三方支付机构在交易过程中,产生的客户备付金,今后将统一交存至指定账户,由央行监管,支付机构不得挪用、占用客户备付金(点此查看详情)。人民银行或商业银行不向第三方支付机构备付金账户计付利息。

我们在网上购买商品或服务时,支付的货款,在收到货并且做出确认之前,一直会存放在支付机构的账户上,这笔钱就是所谓的“客户备付金”。因为第三方支付的特殊性,在整个交易过程中会产生时间差,而这小小的时间差会形成巨大的资金沉淀,这部分资金在银行账户里可产生不菲的利息收入。

央行有关负责人解释说,央行或商业银行不向备付金账户计付利息,防止支付机构以“吃利差”为主要盈利模式,理顺支付机构业务发展激励机制,引导其回归提供小额、快捷、便民小微支付服务的宗旨。

在此之前,对于违反规定的第三方支付,央行已经多次开出罚单。2017年1月6日,央行营管部在官网更新的处罚通知显示,北京银通支付有限公司因违反客户备付金相关管理规定,被罚6万元。

第三方支付机构回归小额与通道

实际上,自2015年以来,为了防范金融风险,央行和多部委出台了一系列监管要求,其中多处涉及到第三方支付。

2015年7月发布的《关于促进互联网金融健康发展的指导意见》第十四条规定,从业机构应当选择符合条件的银行业金融机构作为资金存管机构。

这一规定将对不少从事P2P资金托管业务的第三方支付机构造成冲击,因为监管明确要求银行作为资金存管机构。尽管业内当时流行第三方支付机构存管,但这意味着,此后第三方支付机构将不能再为P2P平台进行存管。

此外,从2016年7月1日起,央行《非银行支付机构网络支付管理办法》正式实施。《办法》将支付宝、微信支付等第三方支付账户分为三类,每类账户的功能和余额支付额度不同。实名验证未能达到《办法》要求的账户,将不能接收来自他人的转账、打赏和红包,账户的余额支付功能也会受限。

新规根据外部渠道验证身份的多少,将非银支付机构的账户分为三类。第Ⅰ类通过至少1个外部渠道验证身份的,余额支付额度为1000元/终身;第Ⅱ类通过至少3个外部渠道验证身份的,余额支付额度为10万元/年;第Ⅲ类通过至少5个外部渠道验证身份的,余额支付额度为20万元/年。

事实上,20万/年的额度限制仅仅是针对余额支付方式,超出20万之外的资金则需要通过绑定的银行卡完成支付。此举将促使用户将闲散资金留在银行卡余额,而不是选择对第三方支付进行充值,让资金留在第三方支付账户中。

而此次针对备付金提出的规定,则让众多第三方支付机构丢掉一大笔收入来源。根据官方数据显示,截至2016年三季度末,支付机构备付金利息收入在总收入中占比为9.52%。其中,网络支付机构备付金利息收入占比11.26%,而预付卡发行与受理机构备付金利息收入占比更高达22.24%。

中国人民大学重阳金融研究院客座研究员董希淼指出,央行此举意在引导第三方支付机构回归到小额、快捷、通道上来,做好支付主业,而非依靠吃备付金利差赚钱,甚至通过挪用备付金进行投资理财来维持公司运转。

- 01-11全球最受赞誉公司揭晓:苹果连续九年第一

- 12-09罗伯特·莫里斯:让黑客真正变黑

- 12-09谁闯入了中国网络?揭秘美国绝密黑客小组TA

- 12-09警示:iOS6 惊现“闪退”BUG

- 11-18LG新能源宣布与Bear Robotics达成合作,成为

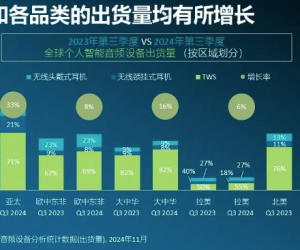

- 11-18机构:三季度全球个人智能音频设备市场强势

- 11-18闲鱼:注册用户过6亿 AI技术已应用于闲置交

- 11-18美柚、宝宝树回应“涉黄短信骚扰”:未发现

- 11-01京东七鲜与前置仓完成融合

粤公网安备 44060402001498号

粤公网安备 44060402001498号