大杨创世重组亮相:圆通速递拟作价175亿借壳上市

大杨创世3月22日晚间发布重组预案,公司拟通过重大资产出售、发行股份购买资产及募集配套资金的一系列交易,置出现有全部资产及负债,实现圆通速递借壳上市,后者整体作价为175亿元。交易完成后,圆通速递的实际控制人喻会蛟、张小娟夫妇将成为公司的实际控制人,同时阿里创投和云锋新创将成为公司持股5%以上的股东。公司股票将继续停牌。

根据方案,公司拟将全部资产与负债出售予蛟龙集团、云锋新创,后者以现金方式支付对价,交易作价为12.34亿元。同时公司拟以7.72元/股,向圆通速递全体股东非公开发行合计22.67亿股,作价175亿元收购圆通速递100%股权。

此外,公司拟10.25元/股向喻会蛟、张小娟、阿里创投、光锐投资、圆鼎投资、沣恒投资和祺骁投资共计7名特定对象非公开发行股票募集配套资金不超过23亿元,将用于转运中心建设和智能设备升级项目、运能网络提升项目、智慧物流信息一体化平台建设项目建设。

上述交易完成后,公司总股本将大幅增至28.21亿股,其中蛟龙集团持股比例为51.18%,为第一大股东,公司实际控制人将变更为圆通速递的实际控制人喻会蛟、张小娟夫妇。此外,阿里创投、云锋新创将分别持有公司股份11.09%和6.43%。

公告称,圆通速递是国内领先的综合性快递物流运营商,以快递服务为核心,围绕客户需求提供代收货款、仓配一体等物流延伸服务。截至2015年度,圆通速递快递服务网络覆盖全国31个省、自治区和直辖市,县级以上城市覆盖率达到93.9%。

财务数据方面,截至2015年末,圆通速递资产合计61.87亿元,所有者权益合计34.15亿元;其2013年度、2014年度和2015年度分别实现营业收入68.85亿元、82.29亿元和120.96亿元,净利润分别为6.53亿元、7.47亿元和7.17亿元。

此外,业绩补偿义务人承诺,本次交易实施完毕后,圆通速递在2016年度、2017年度、2018年度承诺的合并报表范围扣除非经常性损益后的归属于母公司所有者的净利润分别不低于11.001亿元、13.329亿元、15.525亿元。

大杨创世表示,通过本次交易,公司将原有行业前景不明确、盈利增长乏力的服装制造业务整体出售,同时注入盈利能力较强、发展空间广阔的综合性快递物流业务,实现上市公司业务转型,改善公司资产质量和经营状况,提升公司盈利水平,增强公司可持续发展能力,实现上市公司股东利益最大化。

微信搜索“东方联盟”关注抢6s大礼!下载东方联盟客户端(戳这里)也可参与评论抽楼层大奖!

- 01-11全球最受赞誉公司揭晓:苹果连续九年第一

- 12-09罗伯特·莫里斯:让黑客真正变黑

- 12-09谁闯入了中国网络?揭秘美国绝密黑客小组TA

- 12-09警示:iOS6 惊现“闪退”BUG

- 11-18LG新能源宣布与Bear Robotics达成合作,成为

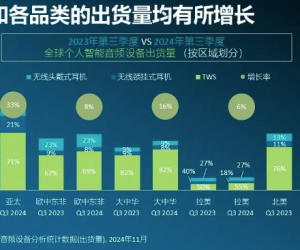

- 11-18机构:三季度全球个人智能音频设备市场强势

- 11-18闲鱼:注册用户过6亿 AI技术已应用于闲置交

- 11-18美柚、宝宝树回应“涉黄短信骚扰”:未发现

- 11-01京东七鲜与前置仓完成融合

粤公网安备 44060402001498号

粤公网安备 44060402001498号