互联网保险求新求变 UCloud金融云如何为转型破局

新版《2016互联网保险行业研究报告》(以下简称报告)分析认为,互联网的超高渗透率、政策的鼓励导向、以及大数据与云计算的成熟运用都将助力互联网保险蓄势待发,使其成为最具发展前景的互联网金融细分子行业。

报告显示,“2015年互联网保险整体保费规模达到了2234亿元,同比增长160.1%,而开通互联网业务的保险公司数量也已超过100家。”

互联网保险总体形势大好,但偶尔的震荡也会给相关企业带来较大影响。

近期,国内首家互联网保险公司众安保险,就曝出第一季度亏损近4亿的消息。业界纷纷揣测,互联网保险这个“互联网金融发展蓝海”的美名是不是要易主?

“现在就对互联网保险的发展下定论还为时过早”,云计算企业UCloud认为,“大数据、云计算的介入无疑将为互联网保险企业提供强大的技术支撑与创新动力,但企业能否抓住这个技术机遇成为对金融用户的最大考验。”

机遇是什么?

通过统计IT桔子、36kr、猎云网等媒体对互联网保险的报道发现,在互联网创业企业融资普遍困难的情况下,互联网保险业去年依然有近23起融资事件,融资总金额超过了70亿人民币。

资本聚焦的同时,互联网大咖也开始布局互联网保险,除了百度、京东、乐视等互联网巨头,传统保险公司也开始积极“触网”寻求转型之路。这些似乎都将为互联网保险创新发展提供更多活力与生机。

资金血液激活互联网保险的“机体活力”,而国家政策的大力助推,对互联网保险的发展也起到明朗积极的导向作用。

早在2011年保监会发布的《中国保险业发展“十二五”规划纲要》中就提到,大力发展保险电子商务、推动电子保单以及移动互联网、云计算等新技术的创新应用。

中国保监会副主席周延礼在2016夏季达沃斯论坛上的发言也透露出,未来互联网云计算等技术将为保险业提供一个新的发展渠道。

曾为多家知名金融机构提供金融云解决方案的云计算企业UCloud称,为了满足金融用户对于云计算的特殊需求,业内各大服务商纷纷推出了金融云解决方案,利用金融云可以帮助金融用户通过付出更低的资源代价换取更高的计算价值。

挑战又在哪里?

挑战之一:要么创新,要么死亡。

UCloud金融云负责人分析表示,“业务结构单一”、“寡头效应”等是互联网保险行业的发展现状。

在互联网模式下,以财险为例产品种类偏同质化,同时大型财险保险公司寡头垄断地位也在逐步加强,有数据就显示2015年排名前两位的人保财险和平安财险分别占据互联网财产保险近40%和30%的市场份额。

现实向中小财险机构提出更为残酷的要求,UCloud金融云负责人也对此表示担忧,“小公司如果无法在产品中融入创新思维,无法在经营模式上与互联网恰到好处地融合,未来可能将面临难以经营的窘境。”

挑战之二:坚守行业底线,不越监管红线。

《互联网保险业务监管暂行办法》的出台标志着监管部门已将互联网保险企业的数据安全纳入到重要的监管课题。同时又要求保险机构“加强信息安全管理,确保网络保险交易数据及信息安全”,也对因内部管理不力,造成信息丢失或泄露等严重事故的保险机构,制定了严格的处罚措施。

信息安全不仅是监管的重头戏,也是保险业不可触及的行业底线。更形象地说,它是撬动互联网保险业务朝健康方向发展的支点,是保障互联网保险消费者权益的支撑力。

挑战之三:成本与效率能否兼顾

《报告》指出,大型保险公司的互联网转型也面临不少挑战,如决策流程长、效率低等都是转型痛点。而互联网+传统行业的核心逻辑是利用互联网降低传统行业成本和提升传统行业效率。

在传统保险触网的过程中也希望借助互联网这个“时代利器”提升保险产业链的信息化水平与效率,同时这也符合风险管理以最小的成本支出获得最大的利益保障的目的。

未来的出路在哪里?

正所谓机遇是留给有准备的企业,挑战是留给想抓住机遇的企业,互联网保险业若想在复杂的环境下保持高速发展是否有解?

答案当然是肯定的,但正所谓独立难支,互联网保险业若想仅以一己之力应对所有挑战乃不智之举。

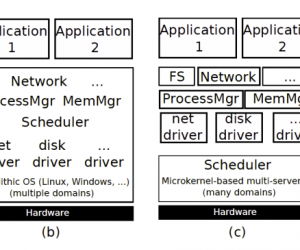

UCloud认为首要问题是,传统的集成化架构应如何向新型的金融云平台架构转型?

在互联网经济下,构建金融云平台架构需要满足能力开放、数据驱动、计算弹性、平台模式等特点。而对于要专注业务开发的互联网保险企业来说,这些都需要前期投入巨大的资本与人力,从结果导向来看并不划算。

这似乎间接印证了UCloud对金融云的价值阐述,但金融云又如何为金融用户创造最大价值呢?

1.业务平滑迁移的经济价值

UCloud金融云负责人称,针对传统保险企业希望利用互联网降低传统行业成本和提升传统行业效率的这一诉求,UCloud建议可采用金融云中的混合云方案。混合云方案具有保留原有设备及架构,通过公有云计算资源扩展业务能力,提升业务可扩展性、稳定性及灵活性的特点,可以帮助企业在转型过程中顺利平滑地将业务迁移到云端。

混合云使业务上云的同时保护现有资产,利旧的同时使用公有云,这就实现了享受更多资源、降低成本的目的,而这也恰恰是混合云方案的精妙之处。

2.应对激增业务的现实价值

有数据显示,18亿保费的意外险相当于8450万件保单量。而这也证实了互联网保险保单量大保额小的特点。

UCloud金融云负责人据以往经验分析,互联网保险中的突发业务更多是源于互联网场景下推出的险种,其中最具代表性的就是运费险。运费险单笔费用支出很小,平均不到0.7元。但若赶上像双十一、双十二这样的网购节,无法预知的订单量将是互联网保险业务能力的最大考验。

基于互联网保险业务的这一痛点,UCloud金融云中配备了多种产品和服务可供用户选择。其中云数据库UDB-MongoDB就是基于成熟运用云计算技术的高可用、高性能等特点推出的数据库服务,在亿级别数据处理量的业务场景中,依然可以提供快速高效的数据库查询和事务处理能力,完全满足应对高数据量和高吞吐量的业务场景。

3.契合监管要求的安全价值

除此之外,《互联网保险业务监管暂行办法》也向互联网保险行业提出了更高要求,如信息管理系统需要具备完善的防火墙、入侵检测、数据加密以及灾难恢复等功能。

针对上述要求,UCloud金融云为金融企业提供金融级别的安全保障,三大网络防护精准识别恶意流量。为了减少网络恶意攻击对业务的影响,对于选择混合云方案的用户,UCloud安全专家推荐用户接入UCloud标准安全服务,防御Gbps级别DDoS攻击。如果用户对于安全系数要求较高,UCloud安全专家建议用户选择UCloud高防服务防御百Gbps级别DDoS攻击。

同时UCloud的优盾安全产品体系为金融用户提供不同级别的安全保障方案,金融用户可根据需求选择不同安全服务加入UCloud定制版的金融云中。

除此之外,UCloud金融云还提供两地三中心、异地容灾等灾备方案,新推出的数据方舟更支持在线实时备份,备份快照时无需暂停业务或停止磁盘读写。

随着今年上半年互联网保险监管力度的不断加大,一大批“不达标企业”将被清理出局。守住行业底线是互联网企业的基本“职业素养”,但若无看家本领又怎能在互联网金融这片发展蓝海中一路领航。对互联网保险企业而言,运用金融云、大数据、移动互联网等新技术促进保险业销售渠道和服务模式创新,或许不失为有效之举。

用更低的资源代价换取更高的计算价值,或许这将是金融云技术带给互联网保险企业最大的破局之力。

声明:东方联盟网站刊登/转载此文出于传递更多信息之目的,并不意味着赞同其观点或论证其描述。

- 01-092023年的四大网络风险以及如何应对

- 01-09操作系统/虚拟化安全知识域:攻击者模型

- 01-09操作系统/虚拟化安全知识域:操作系统及其设计在安全中的作用

- 01-092022年全球勒索赎金TOP 10

- 03-06俄乌冲突快讯:乌克兰网站被攻击数量超十倍

- 02-23开放式银行创新:开发人员与网络犯罪分子之间的竞赛

- 02-23数据泄露后信息会怎样?

- 02-23四个首创 冬奥网络安全“黑科技”面面观

- 01-11全球最受赞誉公司揭晓:苹果连续九年第一

- 12-09罗伯特·莫里斯:让黑客真正变黑

- 12-09谁闯入了中国网络?揭秘美国绝密黑客小组TA

- 12-09警示:iOS6 惊现“闪退”BUG

- 12-05亚马逊推出新一代基础模型 任意模态生成大模

- 12-05OpenAI拓展欧洲业务 将在苏黎世设立办公室

- 12-05微软质疑美国联邦贸易委员会泄露信息 督促其

- 12-05联交所取消宝宝树上市地位 宝宝树:不会对公

- 12-04企业微信致歉:文档打开异常已完成修复

粤公网安备 44060402001498号

粤公网安备 44060402001498号